相続手続の流れを説明いただき安心して進められました。

とても親切に、かつスムーズに進行しました。

小端さんにはとても親身になって頂き、親切な対応でありがとうございました。

目次

家族信託のイロハを解説!

超高齢化社会に突入した近年、認知症などのリスクに対応するため、新しい財産管理の方法として「家族信託」という管理手法が注目されています。

家族信託とは、

「財産所有者が認知症や事故等により石判断能力を失い資産の売却や活用が法的に難しくなることに備え、事前に親子等で資産活用・資産管理の信託契約を結ぶ」

という制度になります。

この制度は今まで生前対策として利用されていた遺言書や成年後見人制度に比べて柔軟性や汎用性の高いものになっています。

認知症対策や相続に向けた生前対策として注目を浴びる「家族信託」、その特徴や仕組みを本ページでは解説してまいります!

家族信託とは何なのか

家族信託とは読んで字のごとく「家族に信じて託す」ことになります。

具体的には預貯金や土地・不動産、株式といった様々な財産の管理を「民事信託契約」という法的な制度を使用して法的に家族に託すというものになります。

実際にこの制度が利用される場面としては、

高齢者や障がい者等が、一人で過ごしていくのが困らないようにするための生活支援の財産管理

自身が高齢になり認知症になった際に、信頼する家族が自身の財産を管理できるようにする

相続発生後に口座の凍結が行われた結果預貯金を一切動かせなくなるような状況を避ける

というようなものが想定されます。

こうした目的を達成させるために、自分が保有する財産を家族信託によって信頼できる家族に託すことができます。

家族信託は、家族や親族に財産の管理をお願いすることになるため、他人に頼むように多額の報酬が発生することはありません。

つまり、その信託の目的に応じて誰にでも気軽に利用できる仕組みとなっております。

なぜ今家族信託が注目されている?

家族信託が注目されている主な理由は、超高齢化に伴い万が一の事故対策や認知症対策の必要性が増したことにあります。

相続対策だけでなく、病気によるリスクにも備える必要が出てきたのです。冒頭でも述べましたが、特に心配されているのが「認知症」です。

今年、厚生労働省が発表した推計によると、10年後の2025年には認知症患者が700万人を上回り、65歳以上の方の5人に1人が認知症患者ということになります。

認知症や脳梗塞などで本人の判断能力が低下すると、資産は凍結されてしまい相続対策どころか取れる選択肢が任意後見のみに絞られてしまいます。

任意後見制度では財産は裁判所の監督下に置かれ、原則は財産保全が求められますので現実的な資産運用や資産活用は「運用の結果資産が減少する可能性が0でない」という理由から自由な運用が制限されます。

家族信託の場合は、信託契約をした時点で受託者による資産の管理・運用が始まりますので、資産の管理や運用状況を見届けることができるのがメリットの一つです。

自分が元気な内に、資産が承継できるという安心感があることが特徴です。

また、任意後見制度は本人が生存中に限られ本人の死亡と同時にその業務は終了してしまいますが、家族信託は本人が死亡した後も効力を持続させることが可能です。

例えば、受益者である相続人が財産管理できない場合でも、引き続き、受託者が資産の管理を行うことができます。

こうした理由からより自由度が高く安心感の大きな家族信託が注目を浴びているということです。

家族信託の仕組みについて

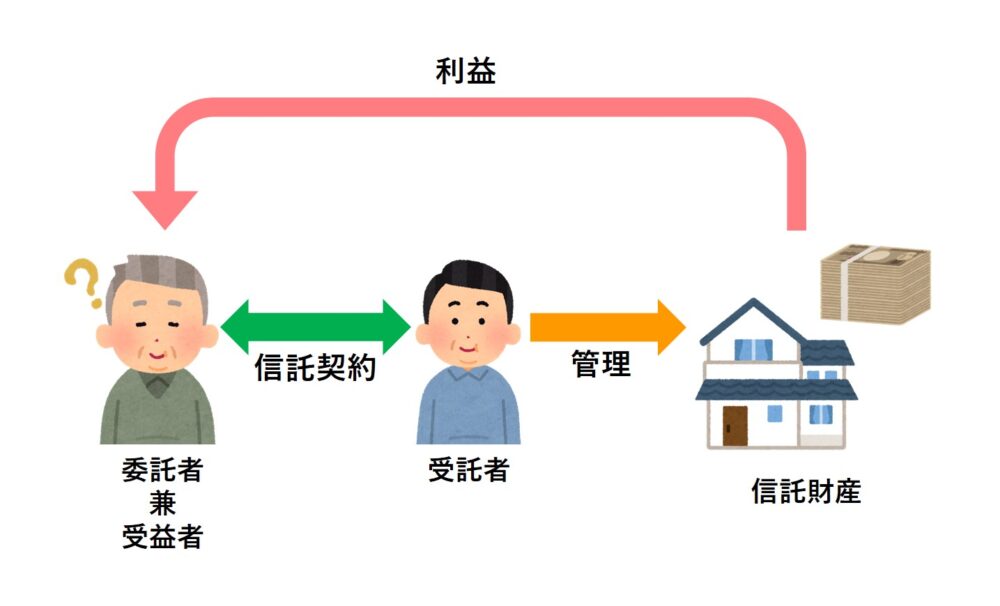

信託とは「委託者」が信託契約や遺言によって信頼できる「受託者」に財産を移転し、「受託者」は信託目的に従って 「受益者」の為に財産を管理・処分する一連の仕組みのことです。

このように文字で説明されてもなかなかピンとこないかと思いますので、ここで一例を図を交えてみていきましょう。

【例1】

家族信託には、冒頭でも説明した通り委託者・受託者・受益者という3人の登場人物がいます。

上の図を例にそれぞれ誰がそれにあたっているのかを見ていきましょう。

委託者:信託する財産を持っている人

委託者とは財産を託す者という意味です。

この場合、信託財産である自宅と預貯金(現金)をもともと持っている一番左下の父親が委託者にあたります。

受託者:委託者から財産を委託され、受益者のためにその財産の管理や処分を行う人

受託者とは財産を託される者という意味です。

この場合真ん中に写っている息子が受託者として父の自宅と預貯金(現金)を任されているという形になります。

この受託者は次に出てくる「受益者」の利益になるような形でこの信託財産を管理・処分する必要があります。

受益者:信託により発生する利益を受けとる人

受益者とは家族信託から発生する利益を受け取る者という意味です。

この場合は一番左にいるもともと財産を持っていた父が受益者となっています。

この例1で行われている信託は「認知症や不慮の事故に備えて、息子に財産の管理の権利を委託する。そしてそこから発生する利益は財産の元の持ち主である父に帰属する」というものになります。

このような形で、家族信託では「委託者が信託財産を受託者に信託し、受託者が運用を行うことで受益者に利益を渡す」というものになります。

今回の例では委託者=受益者という形の信託でしたが、それ以外にも委託者が父で受益者は配偶者というような形の信託もあります。

本ページ冒頭でも汎用性が高いと紹介したのは、この「委託者、受託者、受益者、信託財産」の選択の自由さによるものです。

家族信託では所有権が移転します

家族信託では、財産の所有権は受託者に移動します。不動産を信託した場合には、登記上の名義も受託者名義になります。

このことが大きな特徴の一つであり、信託を便利にさせる要因の一つです。

例えば、信託財産が不動産の場合、受託者は信託の目的に沿ったものである限り、不動産の賃貸借契約や修繕契約・不動産管理契約など種々の契約を受託者が行うことができます。

ただし、ここで注意が必要なのは、信託財産の経済的価値(賃料収入や不動産の売却代金等)はあくまでも受益者のものであるという点です。

委託者と受益者が同一人物となる自益信託の場合には、経済的な価値を受け取る人に変更はありませんので、『贈与税』は課税されません。

ところが、委託者と受益者が別人となる他益信託の場合には、経済的な価値を受け取る人が委託者から受益者に変更になりますので、信託契約が発効した時点で、委託者から受益者への不動産価格相当の贈与がなされたものとして(みなし贈与)、『贈与税』が課税されます。

家族信託が利用できるケース

家族信託を活用するといっても、一体どんなケースで利用すると良いのでしょうか?

家族信託は細かく分けると様々なケースに活用できますが、ここでは代表的なものをピックアップしてご紹介します。

後見代用信託

認知症に備えて、高齢の親の財産を親に代わって子供が管理するというもの。

認知症を発症する前から財産の管理を任せる形や認知症を発症すると同時に財産の管理を受託者に任せる形など様々な形式が存在。

遺言代用信託

遺言書の代わりとして利用する信託です。

自分の死後、財産を引継いだ相続人が死亡した際のその財産の相続人まで(30年先まで)指定するすることができます。

遺言書の効力がその被相続人から相続人までと一代に限られているのに対して、家族信託を用いると二代にわたって自身の財産の承継先を決めることができます。

親亡き後のための信託

障がいのある子に財産をのこすことを目的とした家族信託になります。

障がいを持ったお子さんが相続人となる場合、財産を適切に管理することができないことが想定されます。

そこで信頼できる親戚や家族を受託者にすることで、両親の死後にお子さんが受益者となり安定した生活を送れるように信託を組む方法です。

こうしたケースのすべての根底にある家族信託の役割は、

「財産の管理・処分の方法を定めて、次の世代に円滑に承継していく」

というものです。

遺言も財産を円滑に承継するための一つの手法ではありますが、遺言は相続人全員が合意すれば無効にすることも可能ですので、確実に実現されるという意味では不確実な一面もあります。

しかしながら、家族信託の場合には、基本的には委託者(または遺言者)の一方的な意思表示だけではなく、受託者も含めた一定の合意のもとに作られるものですので遺言に比べて実現性が高い手法であるといえます。

「家族信託」の代表的なメリット

後見制度に代わる柔軟な財産管理を実現できます。

・毎年の家裁への報告義務

・資産の積極的活用や生前贈与、相続税対策ができない

など、成年後見制度(法定後見・任意後見)は、負担と制約が多いという声をよく聞きます。

『家族信託』を利用することで、元気なうちから資産の管理・処分を託すことができます。

元気なうちは、本人の指示に基づく財産管理を。本人が判断能力を喪失した後は、本人の意向に沿った財産管理をスムーズに実行できます。加えて、積極的な資産運用・組替え(不動産の売却・買換・アパート建設等)も、受託者たる家族の責任と判断で可能となります。

法定相続の概念にとらわれない“想い”に即した資産承継を実現できます。

通常の遺言では、2次相続以降の資産承継先の指定することができませんが、『家族信託』では、2次相続以降の資産承継者の指定が可能になります。

不動産の共有問題・将来の共有相続への紛争予防に活用できます。

共有不動産は共有者全員が協力しないと処分できません。将来、兄弟が不動産を共同相続してしまうと同様の問題が生じます。

共有者(又は共同相続人)としての権利・財産的価値は、平等を実現しつつ、管理処分権限を共有者の一人に集約させることで、不動産の“塩漬け”を防ぐことができます。

家族信託は基本的にかなりメリットの大きな制度になっていますが、少なからずデメリットもございます。

きちんと制度を理解したうえで利用したいという方はこちらのページをご覧ください。

家族信託(民事信託)の無料相談実施中!

家族信託(民事信託)など相続に関わるご相談は当事務所にお任せ下さい。

当事務所の司法書士が親切丁寧にご相談に対応させていただきますので、まずは無料相談をご利用ください。

予約受付専用ダイヤルは0120-523-160になります。お気軽にご相談ください。

「無料相談(ご相談から解決までの流れ)」について詳しくはこちら>>

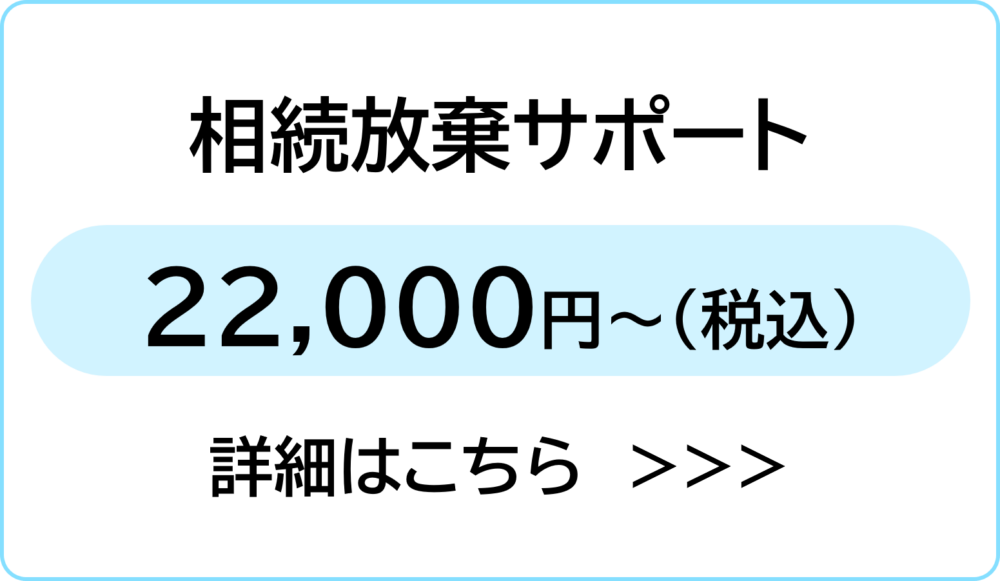

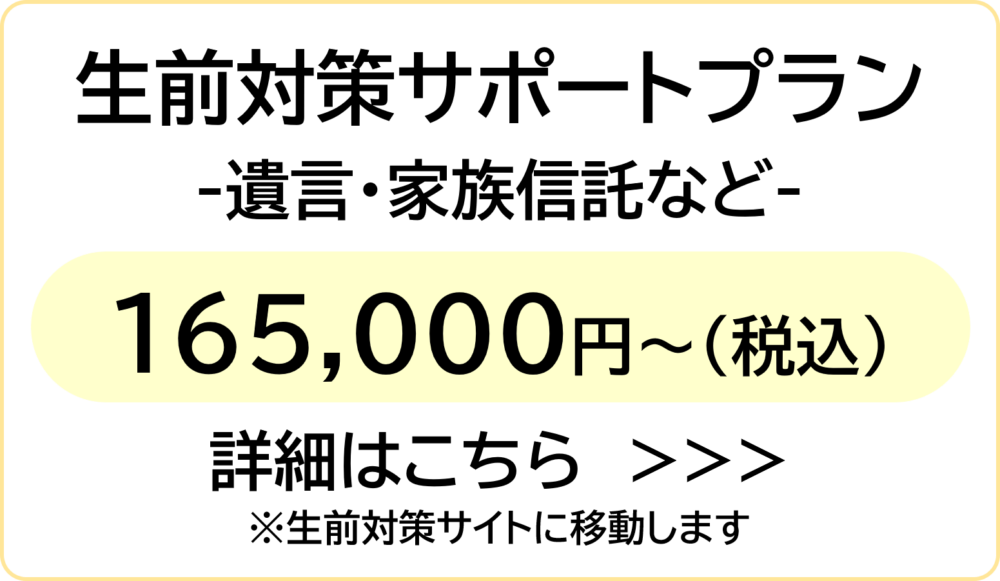

家族信託サポートの料金表

|

サービス内容 |

信託財産の評価額 |

費用 |

|

民事信託設計 コンサルティング費用 |

1億円以下の部分 |

1% (最低30万円) |

|

1億円超3億円以下の部分 |

0.5% |

|

|

3億円超5億円以下の部分 |

0.3% |

|

|

5億円超10億円以下の部分 |

0.2% |

|

|

10億円超の部分 |

0.1% |

|

|

民事信託契約書 作成費用 |

1契約 |

15万円 |

|

民事信託登記費用 |

1契約 |

10万円 |